贷款难、担保难是长期以来制约中小微企业发展的瓶颈。为打破瓶颈,改善中小微企业融资难状况,不久前,我市在全省率先推出了中小微企业贷款保证保险办法(试行)。这个新办法,充分挖掘现代保险服务业发展潜力,创新银行信贷担保机制,由政府、银行、保险三方联手打造中小微企业融资增信平台,合力化解其贷款担保难问题。新办法一出台,便引起社会广泛关注,受到中小微企业主和创业者的拥护。

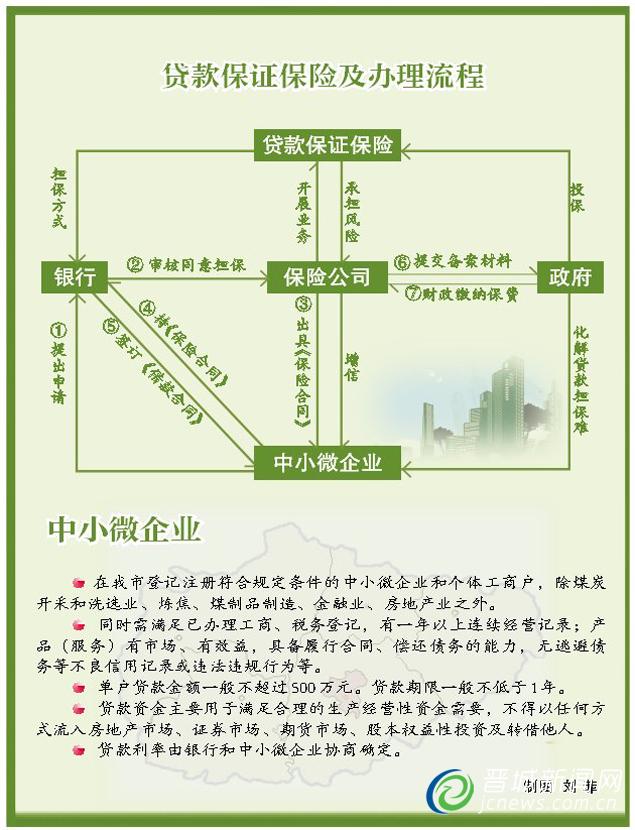

中小微企业贷款保证保险,是由市政府投保,银行以该贷款保证保险作为担保方式向中小微企业发放贷款,保险公司按照合同约定承担银行贷款损失的保险业务。它充分发挥了政、银、保的联合优势,对破解中小微企业贷款难题和促进金融业的持续健康创新发展具有重要的现实意义和示范作用。

“资金是企业运行的血液。中小微企业要发展壮大离不开资金的支持。从目前我市的情况来看,间接融资,即通过各类商业银行进行融资仍是中小微企业最主要的融资方式。”市中小企业局副局长常俊龙说,由于这些企业规模小,经营稳定性差,抗风险能力弱,金融机构在为其办理贷款时谨而慎之,不仅设置的门槛较高,而且程序更复杂、融资成本抬高,使融资难上加难。

晋城印象科技开发有限公司是我市一家专门从事互联网开发的企业。经过十几年的业务拓展开发,公司目前正在朝着电子商务平台运营方面发展,市场前景看好。总经理孙云庆说:“企业在不同的发展时期都会面临融资难。过去的10多年里,我曾先后两次向某银行申请贷款,最高额度20万元,在尝试了各种担保方式后,最终还是因为成本过高被迫放弃了。”常俊龙认为,中小微企业在推动经济转型发展和解决劳动力就业方面发挥着重要作用,这类企业的融资难、担保难问题亟需引起各级政府的关注。

“我们采取政府、银行和保险合作的新模式,创新之处就在于,它有效激活了长期闲置的保险资金为中小微企业贷款担保增信,政府作为投保人为中小微企业银行贷款投保并缴纳保费,保险公司将与银行共同承担风险。”市政协副主席、金融办主任王克平说,它不需要贷款人提供抵押或反担保,具有程序简单、投保方便、成本合理等特点,有利于推动金融机构提高业务创新能力和风险管理水平,有效发挥金融支持经济结构调整和转型升级的积极作用。

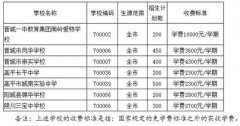

王克平在回答记者问时说,在我市登记注册,符合规定条件的中小微企业和个体工商户,均可享受此项服务,但从事煤炭开采和洗选、炼焦、煤制品制造、金融和房地产业的除外。在此基础上,企业还需满足办理工商、税务登记且有一年以上连续经营记录、产品(服务)有市场有效益、具有履行合同和偿还债务能力、无逃避债务等不良信用记录或违法违规行为等银行、保险公司要求的其他条件。新办法规定,中小微企业单户贷款金额一般不能超过500万元,贷款期限不低于1年,贷款资金主要用于满足中小微企业生产经营性资金需求,不得以任何方式将贷款资金流入房地产市场、证券市场、期货市场、股本权益性投资及转借他人。

贷款利率,由银行和中小微企业协商确定,原则上采取逐月付息,分期或到期一次性偿还本金的方式偿还银行贷款。王克平说,保证保险贷款的保险标的为贷款本息,年保险费率为贷款本金的2%。保费由市财政负担,列入市金融办部门财政预算。

中小微企业应该怎样通过流程顺利地贷到款呢?按照新办法,中小微企业的贷款程序是,由中小微企业首先向银行提出保证保险贷款申请,经审查同意后,持银行同意发放贷款的书面证明向保险公司申请贷款保证保险,保险公司审查同意后出具《保险合同》。中小微企业持《保险合同》与银行签订《借款合同》,银行据此发放贷款。保险公司将持同意投保的相关材料向市金融办申请支付保费。市金融办审核通过后书面通知财政部门向保险公司缴纳保费。

为了提高中小微企业贷款风险防控水平,银行和保险公司将依据《保险合同》和《借款合同》的约定,对中小微企业的日常经营活动进行跟踪检查,核实贷款的使用情况并互相通报信息。中小微企业未按约定用途使用所贷资金,银行有权采取宣布贷款提前到期、提前收回贷款等风险控制措施。中小微企业连续欠息3个月以上或贷款到期后1个月内未偿还本金,银行追索未果,即可向保险公司发出索赔通知。保险公司应当按照《保险合同》的约定,在赔款等待期届满后,按照贷款本息的80%向银行支付保险赔款。保险公司赔付银行贷款本息的80%后,对中小微企业享有追偿权。追偿后形成的贷款本息净损失,由保险公司和银行按8∶2分担。

晋公网安备 14050002000555号

晋公网安备 14050002000555号