□本报记者 秦咏锋

市委、市政府提出,“陵川县、沁水县贫困村、贫困人口要在2018年底前完成脱贫,其他非贫困县贫困村、贫困人口要在2017年底前全部实现脱贫”的脱贫攻坚总体目标和2016年实现“2.4万贫困人口脱贫,69个贫困村摘帽”的年度目标。日前,为落实《晋城市金融扶贫“十三五”工作规划》,做好金融支持脱贫攻坚工作,结合金融工作实际,我市制定出台了晋城市2016年金融扶贫工作计划。

陵川县、沁水县贫困村、贫困人口要在2018年底前完成脱贫

三项机制 完善金融扶贫体系

围绕目标,精准定位。按照市委、市政府提出的“陵川县、沁水县贫困村、贫困人口要在2018年底前完成脱贫,其他非贫困县贫困村、贫困人口要在2017年底前全部实现脱贫”的脱贫攻坚总体目标和2016年实现“2.4万贫困人口脱贫,69个贫困村摘帽”的年度目标任务,全市金融机构要认清形势,切实把思想和行动统一到打赢脱贫攻坚战的决策部署上来,坚持精准扶贫、精准脱贫工作要求,提高金融支持脱贫攻坚的针对性和有效性,助推全市脱贫攻坚任务圆满完成。

建立金融助推脱贫攻坚工作组织机制。一是建立由市人民银行、金融办、扶贫办、发改委、财政局、银监局、保险行业协会等部门参加的金融助推脱贫攻坚联动协调机制,加强各单位在制定配套措施方面的协调联动,促进各部门间的信息交流与共享。二是成立金融扶贫工作领导组,负责全市金融扶贫工作的整体部署和督促指导。三是定期组织召开金融扶贫工作联席会议,交流金融扶贫工作进展情况,协调解决金融扶贫工作中存在的困难和问题,安排部署阶段性工作重点。

建立金融扶贫评估考核机制。人民银行建立脱贫攻坚金融服务统计制度和评估机制,定期做好脱贫攻坚金融服务相关数据和资料的监测工作。开展金融扶贫信贷政策导向效果评估工作,对全市金融机构扶贫信贷投放力度和实际支持效果进行评估,丰富评估结果运用,调动金融机构参与脱贫攻坚工作的积极性。

建立金融扶贫宣传交流机制。各金融机构要多渠道、多媒体宣传普及金融扶贫政策,增进贫困地区和贫困人口对精准扶贫金融服务政策的了解,做好对贫困地区群众咨询的解答工作,营造金融扶贫工作的良好社会氛围。设立金融扶贫简报,总结宣传金融扶贫政策措施出台情况、金融与扶贫项目、贫困村、贫困户精准对接的典型做法、金融支持扶贫开发的信贷产品和服务方式创新情况以及金融机构支持贫困地区发展的成功案例等,积累金融扶贫工作经验,宣传金融扶贫工作成效。

七项重点 推动金融扶贫扎实开展

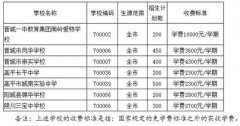

精准扶贫,一户一档。人民银行要加强与扶贫部门对接,对建档立卡贫困户进行调查摸底,了解掌握贫困人口生产、创业等金融服务需求信息,指导金融机构建立涵盖贫困户金融服务需求信息、贷款申请及满足情况、信贷资金用途期限等内容的精准扶贫金融服务档案,实行“一户一档”管理,并重点监测市政府确定的2016年 69个贫困村、2.4万脱贫人口信贷支持情况。2016年,全市建立精准扶贫金融服务档案不少于8462户,其中:高平市2068户、阳城县840户、陵川县3560户、沁水县728户、泽州县1266户。

对接项目,重点扶持。各金融机构要梳理政府部门确定的扶贫项目和产业扶贫发展金融服务需求清单,密切关注政府产业扶贫投资情况,深入了解产业扶贫信贷需求,积极对接重点扶贫工程项目。加强对贫困地区产业扶贫的信贷支持,进一步加大对资源综合利用、生态示范工程、新农村建设及特色农业项目、光伏发电项目、旅游配套产业的信贷支持力度,带动贫困户增收脱贫。按季监测产业扶贫信贷资金投放和使用情况,切实提高金融扶贫精准度。2016年末,陵川县余额存贷比要高于34%、贷款余额不再为负增长;沁水县余额存贷比要高于49%、新增存贷比要高于 42%。

对接搬迁,做好投放。市农业发展银行要制定易地扶贫搬迁信贷资金使用管理办法,积极对接扶贫搬迁项目,安排合理的扶贫搬迁专项信贷资金,对符合要求的贷款对象和贷款项目,依法合规发放贷款,推进市政府2016年易地扶贫搬迁任务的完成。加强易地扶贫搬迁信贷资金使用的动态监测,建立贷款资金支持易地扶贫搬迁项目清单和信贷资金使用台账,按季开展建档立卡贫困人口易地扶贫搬迁信贷需求统计和贷款发放回收绩效监测分析工作,确保支持对象精准、贷款资金专款专用。

扶贫再贷,持续发力。一是2016年人民银行至少发放1亿元扶贫再贷款,用于支持贫困县法人金融机构开展扶贫脱困工作,借用扶贫再贷款的金融机构所发放的涉农贷款全部执行优惠利率。二是加强扶贫再贷款台账管理,定期开展资金投向、用途、数量、利率水平的监测分析和评估考核工作。三是开展“扶贫再贷款示范区”创建活动,通过扶贫再贷款撬动资金作用,促进贫困地区涉农贷款稳步增长。

多元产品,创新服务。一是邮政储蓄银行、农村信用社、农村商业银行要积极发展扶贫小额信贷,把扶贫小额信贷与信用评定相结合,推广“征信+贷款”的扶贫小额信贷联动模式。二是积极开展创业担保贷款、扶贫贴息贷款、农户联保贷款、助学贷款和富民贷、强农贷等适合贫困地区的信贷业务,多渠道支持建档立卡贫困人口脱贫致富。三是因地制宜开展金融产品和服务方式创新,大力发展涉农信贷保险和精准扶贫融资担保,满足贫困地区多元化融资需求。

普惠金融,夯实基础。一是各金融机构要优化县域以下网点设置,推动网点持续下沉,扩大农村地区金融服务覆盖面。二是人民银行要抓好农村金融综合服务站建设,完善贫困地区金融综合服务站扶贫功能,做好农村金融综合服务站以奖代补审核和验收工作,配合财政部门对建站金融机构进行补贴。2016年末,陵川县金融综合服务站覆盖率力争达到全县行政村的83%;沁水县金融综合服务站覆盖率力争达到全县行政村的65%。三是邮政储蓄银行、农村信用社、农村商业银行、村镇银行要积极推广非现金支付结算工具,加强贫困地区POS机、ATM机等自助终端的布放,发展手机银行、转帐电话等业务,方便贫困地区居民快捷办理金融业务。四是开展农户信用信息采集和 “信用户、信用村、信用乡镇”评定工作,建立针对贫困户的信用评价体系。2016年末,陵川县信用户、信用村、信用乡镇覆盖率力争分别达到39%、 25%、38%;沁水县信用户、信用村、信用乡镇覆盖率力争分别达到46%、44%、26%。五是根据贫困地区金融消费者需求特点,组织各金融机构至少开展一次送金融知识下乡活动,继续实施“金融知识普及示范点”创建工作,提高农村地区金融知识普及率。

定点帮扶,因地制宜。各金融机构要深入了解和掌握定点帮扶村目前发展情况、金融服务需求和金融资源利用等情况,因地制宜制定帮扶计划,明确帮扶资金投入目标和具体帮扶措施。建立金融机构定点扶贫联系和信息资源合作共享机制,将各金融机构间政策优势、信息优势和资源优势叠加融合,发挥金融机构的协同效应。金融机构要在具备条件的情况下,专列信贷帮扶资金,重点加强对定点帮扶地区具有带动作用的特色产业、小微企业和扶贫项目的信贷投入,改善当地生产生活条件,增加贫困家庭收入。

晋公网安备 14050002000555号

晋公网安备 14050002000555号